Địa chính trị của sản xuất chip

Mục “Trong thế hiểm nghèo” (Living on the edge) của The Economist dành một bài phân tích khá thú vị về TSMC, công ty đang kiểm soát 84% thị trường chip, nền tảng cho mọi thiết bị số toàn cầu sản xuất bởi các công ty sừng sỏ như Apple hay Huawei. Tốc độ phát triển công nghệ chóng mặt của TSMC đã tạo ra lợi thế to lớn cho hãng trong cuộc cạnh tranh công nghệ toàn cầu (giá trị vốn hóa công ty là 564 tỷ $), tạo tấm đệm bảo vệ họ (hay Đài Loan) trong vòng vây xung đột địa chính trị giữa hai siêu cường Hoa Kỳ và Trung Quốc. Rất thú vị.

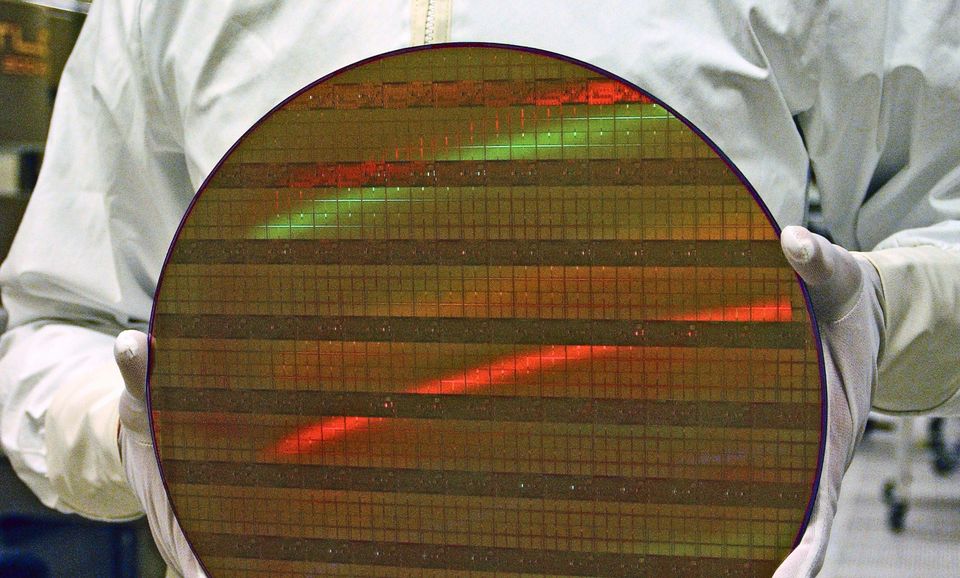

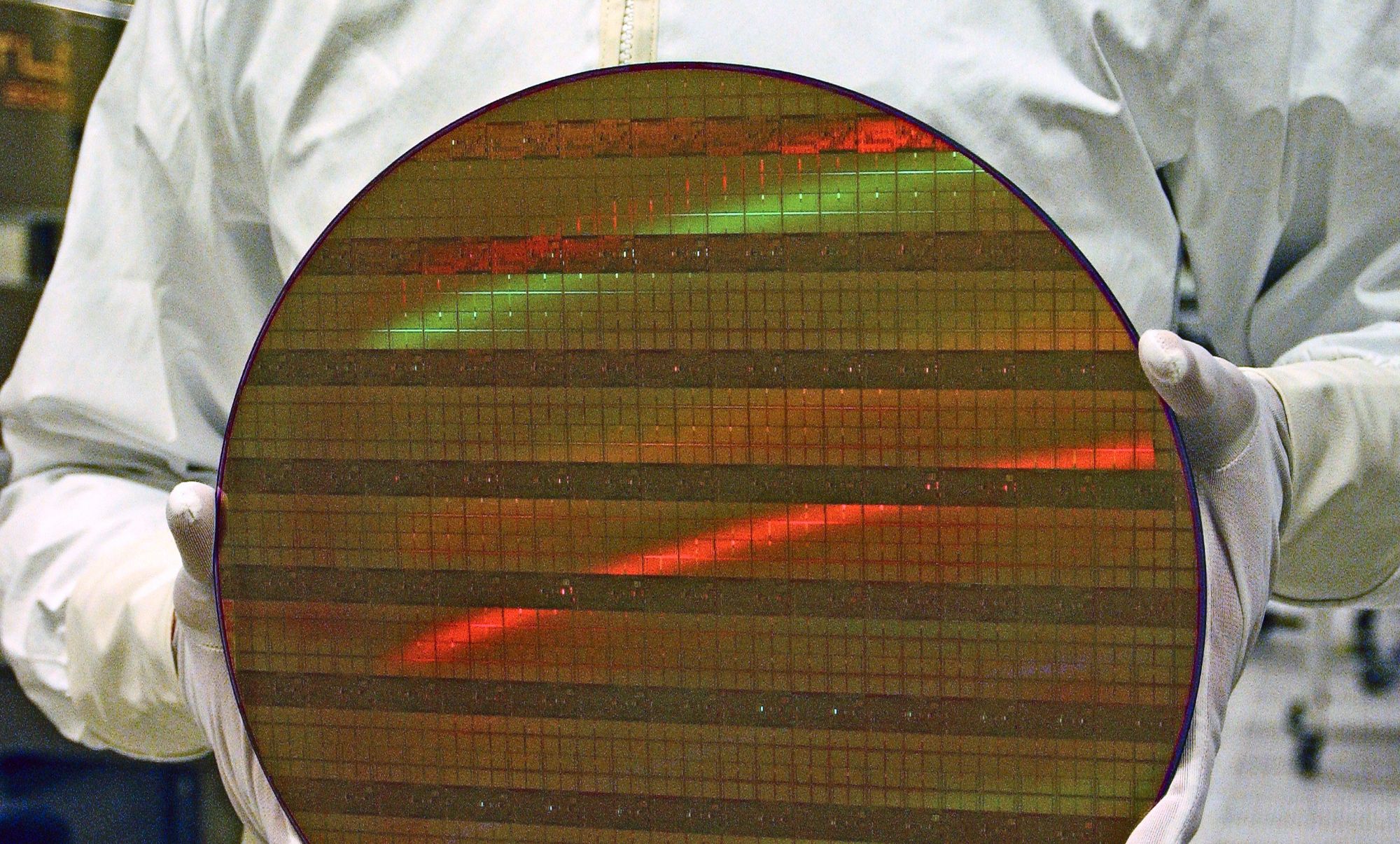

Công việc của những nhà chế tạo chip thường được xem đầy tính ma thuật. Họ sử dụng ánh sáng (light) để khắc các mẫu phức tạp (complex patterns) lên một tấm silicon tinh thể hình đĩa (crystal silicon còn gọi là wafer), hình thành lên một dãy các mạch điện kết nối nhau. Khi được khắc và cắt ra hỏi đĩa, mỗi đoạn mạch (array) được gọi là con chip. Công việc chế tạo chip cụ thể đưa các electron vào vật liệu lấp lánh (shimmer) để điều khiển bởi mã máy tính. Chúng thực hiện các tính toán để tạo dựng thế giới số, từ Twitter và TikTok đến đồ chơi và xe tăng. Không có các con chip, tất cả các ngành công nghiệp trên không thể vận hành một cách nhịp nhàng, như trường hợp các công ty xe buộc phải ngưng sản xuất do thiếu hụt bộ vi xử lý (microprocessors).

Một công ty đóng vai trò quan trọng nhất trong ngành này là TSMC (Công ty Sản Xuất Vật Liệu Bán Dẫn Đài Loan), họ kiểm soát 84% thị trường chip với những mạnh điện nhỏ nhất, hiệu quả nhất được các thương hiệu công nghệ lớn từ Apple ở Mỹ đến Alibaba ở Trung Quốc sử dụng để tạo ra các sản phẩm và dịch vụ thời thượng. Do nhu cầu về các con chip phức tạp nhất tăng cao bắt nguồn từ sự bùng nổ của mạng lưới giao tiếp nhanh và điện toán đám mây, TSMC đang đổ rất nhiều tiền vào việc mở rộng để duy trì lợi thế có sẵn. Mô hình kinh doanh này đã được minh chứng thành công. Lợi nhuận hoạt động (operating profit) thu về năm ngoái của TSMC là 20 tỷ $ trên doanh thu 48 tỷ $. Theo Dan Hutcheson từ VLSIresearch, một hãng phân tích thị trường, “TSMC như một viên kim cương Hope trong ngành công nghiệp bán dẫn” (viên kiêm cương xanh lớn nhất thế giới) – với giá trị vốn hóa thị trường sáng chói 564 tỷ $, đây là công ty có giá trị cao thứ 11 trên thế giới. Công ty này cũng đóng vai trò chính yếu về địa chính trị, dẫn đến căng thẳng leo thang giữa hai siêu cường, liên quan đến số phận của quốc gia nơi nó khai sinh Đài Loan, mà Trung Quốc luôn khẳng định một phần lãnh thổ và cũng là nơi Hoa Kỳ cung cấp các hỗ trợ quân sự. Trong năm 2020, 62% doanh thu của TSMC đến từ các khách hàng có trụ sở ở Bắc Mỹ và 17% cư trú ở đại lục. Tổ chức này đã xoay sở tồn tại giữa sự chia rẽ địa chính trị bằng cách biến mình trở nên không thể thiếu trong tham vọng công nghệ của cả Hoa Kỳ và Trung Quốc.

TSMC được thành lập vào năm 1987 và trong nửa thế kỷ đầu tiên, họ chật vật chế tạo ra các bộ vi xử lý bình thường cách rất xa lợi thế mà họ bây giờ. Điều này đã thay đổi vào năm 2012, khi TSMC thương thảo hợp đồng làm chip cho iPhone. Apple muốn TSMC đẩy mạnh công nghệ sản xuất đi xa hết mức có thể, nhanh hết mức có thể, để dành được lợi thế trước các đối thủ khác. Apple đánh giá cao cách Morris Chang, nhà sáng lập của TSMC, đã xem việc bảo vệ bí mật thương mại là một trong những ưu tiên chính yếu của hãng. Bất cứ khách nào đến thăm cơ sở đều buộc phải bọc kín cổng USB trên laptop khi tham dự cuộc họp trong phòng.

Hai năm sau đó, các con chip của công ty Đài Loan này đã được cài vào máy iPhone 6, dòng điện thoại thông minh bán chạy nhất mọi thời đại. Doanh thu từ 220 triệu đơn vị sản phẩm bán ra đã đưa TSMC lên tầm cao mới. Một vài đối thủ của Apple cũng chọn TSMC là nhà cung cấp vì đều muốn tạo ra sản phẩm giống gã khổng lồ công nghệ Hoa Kỳ. Điều này đã đem đến thành công to lớn sau nỗ lực không mệt mỏi của nhà sản xuất chip. Nhờ làn gió này, TSMC được bơm thêm sinh khí, dần dần vượt qua gã khổng lỗ sản xuất chip Hoa Kỳ – Intel – vốn từng có lợi thế độc quyền. Đối thủ còn lại trong cuộc đua chính là Samsung của Hàn Quốc, dù rất khó để bắt kịp TSMC và Intel. Năng lực sản xuất to lớn của TSMC, theo Peter Hanbury thuộc công ty tư vấn Bain, đã đẩy Luật Moore đi xa từ 8 đến 10 năm (đặt theo tên một kĩ sư của Intel): cụ thể cứ mỗi 2 năm năng lực tính toán của mỗi con chip được tiên đoán tăng gấp đôi.

Khoảng cách cạnh tranh giữa các đối thủ sản xuất chip đang ngày càng gia tăng. TSMC đang đổ rất nhiều tiền mặt vào các nhà máy sản xuất chip với công nghệ tiên phong (fabs) với tốc độ chưa từng có. Trong tháng 1 vừa qua, công ty này tuyên bố tăng chi tiêu năm 2021 tới mức 25-28 tỷ đô, từ con số 17 tỷ đô vào năm 2020. Và ngay trong tháng 4, con số này được đẩy lên 30 tỷ đô. Trong ba năm tới, con số chi tiêu theo kế hoạch là vào khoảng 100 tỷ $. 80% chi tiêu sẽ được đổ vào các công nghệ tiên tiến nhất.

Công ty này cũng ngừng quá trình giảm giá (cutting prices) trong sản xuất chip (cụ thể chi phí mua sức mạnh xử lý (processing power) của các con chip trước giờ chỉ rẻ đi) đồng thời tiến hành tăng giá một số dòng chip. Giám đốc điều hành, C.C.Wei tiết lộ TSMC đã bỏ qua kế hoạch giảm giá vào tháng 12/2021 và giữ như vậy xuyên cả năm. IC Insights, một hãng nghiên cứu, tính toán rằng TSMC có thể tính phí cao gấp hai hay ba lần các tấm wafer gắn với các quy trình tân tiến nhất (advanced processes), dựa trên những gì mà nó có thể mang lại cho sản phẩm công nghệ.

Điều này tạo ra vòng lặp phản hồi tích cực. Phát triển công nghệ tiếp theo trước bất kỳ ai cho phép TSMC tính phí cao hơn và kiếm thêm lợi nhuận, mà tiền này sau đó lại tiếp tục được rót vào thế hệ công nghệ kế tiếp để tiếp tục vòng lặp. Chu kỳ này lại tiếp tục chuyển động nhanh hơn. Bốn thế hệ công nghệ trước đó chỉ tốn mất của TSMC hai năm để tạo ra các con chip đột phá góp 20% doanh thu; công nghệ gần đây nhất chỉ mất 6 tháng để đạt cùng mức độ. Thu nhập hoạt động (operating income), đã tăng với tốc độ trung bình 8% một năm trong gần một thế kỷ đến năm 2012, và kể từ thời điểm đó tăng với tốc độ trung bình 15%. Kết hợp với doanh thu mà các nhà thiết kế chip có được từ bán dẫn, tạo hoàn toàn bởi TSMC, công ty và khách hàng của họ chiếm tới 39% thị trường vi xử lý toàn cầu (theo VLSIresearch), tăng từ 9% trong năm 2000, cao hơn đối thủ Intel ba lần.

Đây quả là một vị thế đáng ghen tỵ, nhưng không đồng nghĩa bất khả chiến bại. Kinh nghiệm tụt lại phía sau hai thế hệ vi xử lý của Intel do các bước đi công nghệ sai lầm đã cho thấy ngay cả một công ty sành sỏi về sản xuất cũng có thể mắc sai lầm. Ngành kinh doanh vi xử lý đặc biệt có tính chu kỳ. Quá trình tăng trưởng dẫn đến thừa mứa sản xuất, rồi từ đó rất dễ kéo đến suy thoái. Nếu nhu cầu mua sắm các vật dụng điện tử của các nước giàu nhằm phục vụ quá trình làm việc và giải trí tại nhà trong đại dịch suy giảm, điều này sẽ ảnh hưởng đến tầng đáy sản xuất của TSMC (bottom line). Từ đó gây áp lực cho bảng cân đối kế toán (balance sheet), cụ thể như con số 13 tỷ tiền mặt ròng, số tiền rất khiếm tốn dành cho những lúc nguy khó (rainy day) so với các hãng công nghệ lớn khác. Để cấp vốn xây dựng những nhà máy tân tiến, công ty đã phải phát hành 6,5 tỷ $ trái phiếu trong suốt 6 tháng vừa qua.

Mối nguy lớn nhất dành cho TSMC đến từ các tranh cãi (xung đột chính trị) giữa Mỹ và Trung Quốc (Sino-American ructions). Vị thế đột phá của công ty cung cấp một màn đệm chống lại xung đột địa chính trị. Những chuyên gia trong ngành sản xuất chip tiết lộ chính quyền Đài Loan khuyến khích tất cả các nhà sản xuất chip của họ, bao gồm TSMC, giữ quá trình sản xuất của họ trên hòn đảo nhằm bảo vệ khỏi các can thiệp của nước ngoài. Các nhà sản xuất Đài Loan chiếm 2/3 lượng chip bán được trên toàn cầu.

Do đó, 97% tài sản dài hạn trị giá 57 tỷ $ của TSMC nằm trong Đài Loan, bao gồm những nhà máy tân tiến nhất. Đồng thời 90% nhân sự trong tổng 56800, với bằng tiến sĩ hay thạc sĩ, đều cư trú ở Đài Loan. TSMC dành lời êm dịu (soothing noises) cho cả Trung Quốc và Mỹ đồng thời đưa ra cam kết đầu tư nhiều vào các dây chuyền sản xuất ở cả hai siêu cường. Tất nhiên, rất khó để không coi đây là một sân khấu ngoại giao (diplomatic theatre). Nhà máy Trung Quốc của hãng nằm ở Nam Kinh, được mở ra vào năm 2018, sản xuất các con chip cách 2 tới 3 thế hệ so với công nghệ tân tiến nhất. Cùng lúc đó, nhà máy đầu tiên của họ ở Mỹ, được thiết kế cao cấp hơn phiên bản ở Nam Kinh, sẽ được đưa vào vận hành vào năm 2024. Tất nhiên những mạch tốt hơn vẫn được sản xuất ở Đài Loan. Theo ước tính của chúng tôi, dựa trên kế hoạch đầu tư chưa được tiết lộ, giá trị ròng các nhà máy của TSMC đi kèm thiết bị sẽ tăng gấp đôi vào năm 2025, nhưng 86% sẽ được đặt ở Đài Loan.

Trong ba năm vừa qua, chính quyền Hoa Kỳ đã bắt đầu phá bĩnh (disrupt) thế cân bằng mong manh trên. Nước này đã thắt chặt kiểm soát xuất khẩu, cụ thể cấm bất kỳ công ty nước ngoài nào sử dụng các công cụ Hoa Kỳ để sản xuất chip cho Huawei, một gã khổng lồ công nghệ của Trung Quốc. Điều này cũng được áp dụng cho TSMC, công ty bán chip cho Huawei nhiều hơn bất kỳ khách hàng nào khác ngoài Apple trong năm 2019. Đại đa số chip này được dùng cho điện thoại thông minh và các nhà sản xuất thiết bị cầm tay Trung Quốc như Oppp, hãng nhanh chóng gom được hàng mà Huawei không thể. Xa hơn nữa, nỗ lực chống TSMC làm ăn với Trung Quốc của Mỹ có thể khiến chính quyền Bắc Kinh can thiệp thô bạo, nước này trước đó từng từ chối dành lại Đài Loan bằng vũ lực. Chính quyền Biden cũng tuyên bố một kế hoạch chính phủ trị giá 50 tỷ $ để hồi sinh năng lực sản xuất chip ở quê nhà, dù việc hỗ trợ dành thế thống trị cho Intel vướng phải nhiều nghi ngại – nhưng sáng kiến này cũng tăng thêm áp lực buộc TSMC phải đặt các quá trình sản xuất đột phá của họ ở Hoa Kỳ, một cái bẫy chiến lược mà họ luôn tìm cách né tránh.

Hai siêu cường đối đầu Mỹ Trung vẫn khá hạn chế trong việc can thiệp trực tiếp vào nội bộ của TSMC, có lẽ vì họ xem đây là cách gây dựng sự tin tưởng trong quá trình theo đuổi các mục tiêu công nghệ. Nếu tầm quan trọng của các nhà sản xuất chip tiếp tục gia tăng, một trong số hai siêu cường có thể quyết định không còn buông lỏng TSMC nữa.