Ngân hàng vs phi ngân hàng

The Economist có một bài phân tích khá thú vị về các chuyển dịch đang diễn ra trong hệ thống tài chính toàn cầu, đặc biệt là ở Hoa Kỳ thông qua sự cạnh tranh khốc liệt giữa hai nhóm: định chế ngân hàng truyền thống và thị trường vốn (capital markets) (các kênh ngoài ngân hàng cung cấp vốn đầu tư trung và dài hạn cho các chủ thể trong nền kinh tế thông qua các công cụ như chứng khoán, trái phiếu, phái sinh) cùng vai trò của các nhà hoạch định chính sách hay làm luật. Tạp chí này qua đó cũng đào sâu vào tương quan qua lại giữa hai thế giới: ngân hàng (real) và phi ngân hàng hay “ngầm” (shadow) nhằm lý giải các phản ứng của Cục Dự Trữ Liên Bang Hoa Kỳ trong các cuộc khủng hoảng kinh tế gần đây (2008 và Covid-19), định chế quyền lực được tạo ra với lời hứa hẹn ban đầu là trở thành nhà cho vay sau cùng cho hệ thống ngân hàng (lender of the last resort) nhưng cuối cùng đã chuyển hóa trở thành một con bạch buộc vươn vòi tới mọi ngóc ngách trong thế giới tài chính để định hình thị trường vốn (marketmaker) (Fed ra đời năm 1913, cùng năm mất với JP Morgan, người sáng lập hệ thống ngân hàng lớn nhất Hoa Kỳ hiện tại – JP Morgan Chase Bank – định chế tạo ra do kết hợp với gia tộc Rockefeller). Bài do mình lược dịch dưới đây, rất đáng đọc:

Các ngân hàng (banks) đã thua thị trường vốn (capital markets)

Các ông chủ hay giám đốc ngân hàng “hiện đại” (modern banker) đầu tiên trong thời kỳ Phục Hưng Ý (1400-1600) đã chân nhận ra chỉ nên giữ một phần vàng gửi đến (deposited) đồng thời cho vay đi (lending) phần còn lại. Kể từ đó, ngân hàng dần dần chiếm lĩnh thị trường cho vay hộ gia đình (households) và công ty (firms) ở đại đa số các quốc gia. Tuy nhiên, con đường “tài chính – ngân hàng” của nước Mỹ lại hơi khác biệt, dĩ nhiên, các ngân hàng vẫn đóng vai trò to lớn trong sự phát triển kinh tế Hoa Kỳ (điển hình như John Pierpont Morgan (một nhà đại tư bản ngân hàng) là động lực chính đằng sau sự phát triển của mạng lưới đường sắt trải dài khắp nước Mỹ (from coast to coast) trong những năm 1880, và một thập kỷ sau đó Citibank đã giúp quốc gia này mở rộng ra thế giới khi tiến trình “toàn cầu hóa” cất cánh) nhưng thị trường vốn (capital markets) nước này cũng tham gia với vai trò quan trọng không kém, đặc biệt là trong bối cảnh hiện nay. Phân tích cấu trúc trên giúp lý giải quy mô đáng kinh ngạc các phản ứng của Cục Dữ Trự Liên Bang Hoa Kỳ (Federal Reserve) trong các khủng hoảng kinh tế gần đây.

Cách định nghĩa về ngân hàng ở nước Mỹ đã thay đổi theo thời gian. Giữa năm 1933 và 1999, về mặt pháp lý, các ngân hàng thương mại buộc phải tách biệt khỏi ngân hàng đầu tư, khi đó là một nhóm năm gã khổng lồ thống trị thị trường vốn Hoa Kỳ được kiểm soát hay qui định (regulated) rất khác biệt. Tuy nhiên, các nhóm trên đều có một vài thành tố (elements) giông giống nhau. Họ chỉ giữ một phần tài sản cho mục đích dự trữ (reserves), đồng thời vay mượn ngắn hạn để tạo ra các khoan vay dài hạn (long-term loans) hoặc nắm giữ chứng khoán dài hạn (long-term securities). Cấu trúc quản trị này đẩy họ đối diện với nhiều rủi ro phải tháo chạy (runs). Lịch sử kinh tế đã tạo nhiều nấm mộ ngân hàng (hay đào thải), những tổ chức sụp đổ khi thị trường chứng khoán kém thanh khoản (illiquid) bị ngưng trệ (seized up), hoặc người gửi tiền (depositors) hối hả rút tiền ra.

Đại đa số các cuộc khủng hoảng đều gây ra các cơn đau kinh tế trầm trọng (economic pain), nhất là thảm họa “dưới chuẩn” (subprime fiasco) năm 2007-2009 (cuộc khủng hoảng tài chính 2008 nhen nhóm từ thị trường thế chấp dưới chuẩn ở Hoa Kỳ – tiêu biểu với sự phá sản của định chế tài chính lâu đời Lehman Brothers). Nhờ nó, khái niệm “quá lớn để rơi vào thất bại” (too big to fail) gia nhập vốn từ vựng (lexicon) hiện đại đồng thời đi vào nhận thức chung của những nhân vật khổng lồ (leviathans) đang cầm cương nền kinh tế lớn nhất thế giới.

Hình ảnh mô tả (có phần phóng đại) tầm nguy hiểm cùng sự thống trị hung hãn của hệ thống ngân hàng đã trở nên lỗi thời ngày nay. Ngân hàng đã trở nên an toàn hơn – bao gồm các ngân hàng đầu tư, mà đại đa số đã gia nhập các tập đoàn ngân hàng khổng lồ (banking conglomerates). Nhóm này đang ra sức cải tiến trước làn sóng sáng tạo của thị trường vốn, nguyên cớ tạo ra các thay đổi trong quá trình chứng khoán hóa (securitisation – nghiệp vụ phát hành những công cụ tài chính mới bằng cách kết hợp các tài sản tài chính khác lại với nhau, “đóng gói” chúng lại rồi chia nhỏ ra, sau đó bán những sản phẩm này cho các nhà đầu tư – điển hình như sản phẩm vay thế chấp bất động sản MBS ở Mỹ) và phát hành nợ (debt issuance), đồng thời cũng dẫn đến các hoạt động cho vay trực tiếp thực hiện bởi tổ chức tài chính khác (không phải ngân hàng). Điều này khiến cho hoạt động cho vay công ty/tập đoàn (corporate lending – như là một phần GDP) của ngân hàng giảm xuống còn 12%, ngay cả khi họ đã kiện toàn lại năng lực đi kèm bối cảnh Tập đoàn Hoa Kỳ (America Inc) bước vào thời kỷ bùng nổ vay mượn (borrowing boom – từ thập niên 70 đến 2019).

Sự trì trệ của hệ thống ngân hàng cùng mức độ e ngại rủi ro (risk aversion) ảnh hưởng mạnh đến cách thức các ngân hàng trung ương phản ứng với khủng hoảng. Trong giai đoạn suy thoái 2007-2009, Cục Dự Trữ Liên Bang Hoa Kỳ buộc phải can thiệp mạnh vào thị trường vốn, họ đã có những động thái đi “quá xa” nhằm cứu lấy nhóm ngân hàng đầu tư và thương mại. Tương tự, trong khủng hoảng đầu năm nay, nhóm ngân hàng cũng vượt qua mà không bị tổn hại quá nhiều (unscathed) khi thị trường vốn thắt chặt. Thay vì hành động theo đúng vai trò nhà cho vay cuối cùng đến các ngân hàng (last resort to banks), Fed đã trở thành một tổ chức tham gia “kiến tạo” thị trường sau cùng (marketmaker of last resort), vươn bàn tay lông lá sâu và rộng vào thị trường vốn có kích cỡ dao động khoảng 23,5 nghìn tỷ $. Mức độ can thiệp của Fed đã vượt qua bất cứ tổ chức nào trong lịch sử nhân loại.

Chúng ta có thể theo dấu sự trỗi dậy dần dần của thị trường vốn Hoa Kỳ trong thập niên 40 và 50, khi mà hũ tiền (pots of money) được tích lũy bởi nhóm tư bản tài chính (financiers) như các giám đốc quỹ tương hỗ (mutual-fund) bắt đầu lớn mạnh. Bối cảnh của thập niên 80 thúc dục quá trình phát hành nợ, đặc biệt là trái phiếu rủi ro cao (junk bonds) từ các công ty. Giai đoạn này chứng kiến sự bùng nổ “nợ” đến từ hộ gia đình (household debt) trong thị trường vốn, thứ khiến họ rơi vào lòng bàn tay các nhà đầu tư – nhóm sử dụng các công nghệ tài chính mới liên quan đến chứng khoán hóa (securitisation), hoặc gói ghém các khoản cho vay (loans) vào trong trái phiếu để bán chúng. Cuối cùng, chính quá trình “securitisation” đã gây ra sự sụp đổ kinh tế giai đoạn 2007-2009.

Khủng hoảng này cho thấy các ngân hàng vẫn nắm vị trí trung tâm trong hệ thống tài chính, nắm giữ cả hai vai trò – nhà buôn bán/giao dịch (dealer) và đầu cơ (speculators – những người thích mạo hiểm và sẵn sàng tiến hành mua bán khi dự kiến có sự thay đổi về giá trong tương lai). Tuy nhiên, những thay đổi luật sau này đã đánh bật họ ra khỏi ánh đèn sân khấu. Dưới ánh sáng pháp chế (legislation), bao gồm đạo luật Dodd-Frank được đề ra ở Mỹ vào năm 2010, song kiếm hợp bích cùng các quy định quốc gia và quốc tế, bao gồm bộ khung Basel (framework), đã buộc các ngân hàng phải rót thêm vốn vào nội lực bản thân, đồng thời khuyến khích họ giảm bớt rủi ro. Điều này khiến cho các ngân hàng ở Mỹ tăng con số vốn lõi (core capital) lên gần 2 nghìn tỷ trên bảng cân đối kế toán (balance-sheets), gấp đôi năm 2007 và chiếm gần 12% tài sản điều chỉnh theo rủi ro (risk-adjusted assets) – mục tiêu cao nhất là giúp cho tài sản của các ngân hàng an toàn hơn. Trọng số rủi ro (risk weight) mà những nhà giám sát (supervisors) gắn cho tài sản trên – một thang đo để xác định mức độ rủi ro (racy) của các khoản vay hay chứng khoán cơ sở (underlying securities – một cổ phiếu, chỉ số, trái phiếu, tỉ suất lợi nhuận, đơn vị tiền tệ hoặc hàng hóa mà tại đó các công cụ phái sinh như quyền chọn tương lai, quĩ ETF và các quyền chọn được tạo ra) – đã rơi từ 70% xuống dưới 60% (các con số này điều chỉnh theo những thay đổi trong định nghĩa về rủi ro của các nhà làm luật theo thời gian).

Đại đa số các quy định trên là nhằm mục đích chế ngự hoạt động đầu tư của ngân hàng (taming), thứ đang ngự trị ở các tổ chức lớn như Bank of America và JP Morgan Chase. Khi tất cả các loại hình ngân hàng khác gặp cản trở bởi quy định khắt khe trên, thì hai ngân hàng đầu tư lớn độc lập, Goldman Sachs và Morgan Stanley, đã phát triển lên thành những tập đoàn ngân hàng quyền lực (conglomerates). Cả hai đều mở rộng sang địa hạt “yên ắng” hơn nhằm thu hút thêm tiền gửi (deposits), như quản lý tài sản (wealth management) và ngân hàng bán lẻ (retail banking).

Các quy định khắt khe đã bào mòn năng lực cạnh tranh của hệ thống ngân hàng. Nhóm này thường tích hợp với nhau theo chiều dọc (vetically integrated), luôn có xu hướng phát hành các khoản vay, giám sát và thu thập chúng, đồng thời giữ các rủi ro liên quan (associated risk) trên bảng cân đối kế toán khi được trao lợi thế vượt trội hơn các nhà đầu tư và quỹ độc lập khác (nhóm đang tìm kiếm lợi nhuận chỉ từ một phần rất nhỏ của giao dịch). Điều này khiến cho họ trở nên chậm chạp trong việc áp dụng công nghệ, nhưng hiện tại các nhà quản lý ngân hàng (bankers) đã dần xem “bảng cân đối kế toán” như một “nguồn lực hiếm dùng” (scarce resource).

Khi sự e ngại rủi ro tăng lên ở các ngân hàng, nhóm phi ngân hàng (non-banks), thường là các công ty công nghệ (tech-savvy), dần chiếm sóng. “Khi ra sức kiểm soát chặt các ngân hàng và lơi lỏng phần còn lại của hệ thống tài chính (lightly regulated), điều này sẽ dẫn đến “sự chênh lệch luật lệ” (regulatory arbitrage – hiện tượng các ngân hàng chuyển những hoạt động kinh doanh rủi ro nhất sang những nơi có quy định lỏng lẻo nhất). Richard Berner thuộc Đại học New York chia sẻ:”Các công nghệ mới cũng tham gia góp phần vào sự chuyển dịch trên (shift), bởi trong thập kỷ trước, nó đã thúc đẩy sự phát triển các giải pháp thanh toán (payments) hay các hoạt động “tương tự như ngân hàng” (bank-like) đang nằm ngoài hệ thống ngân hàng chính ngạch.”

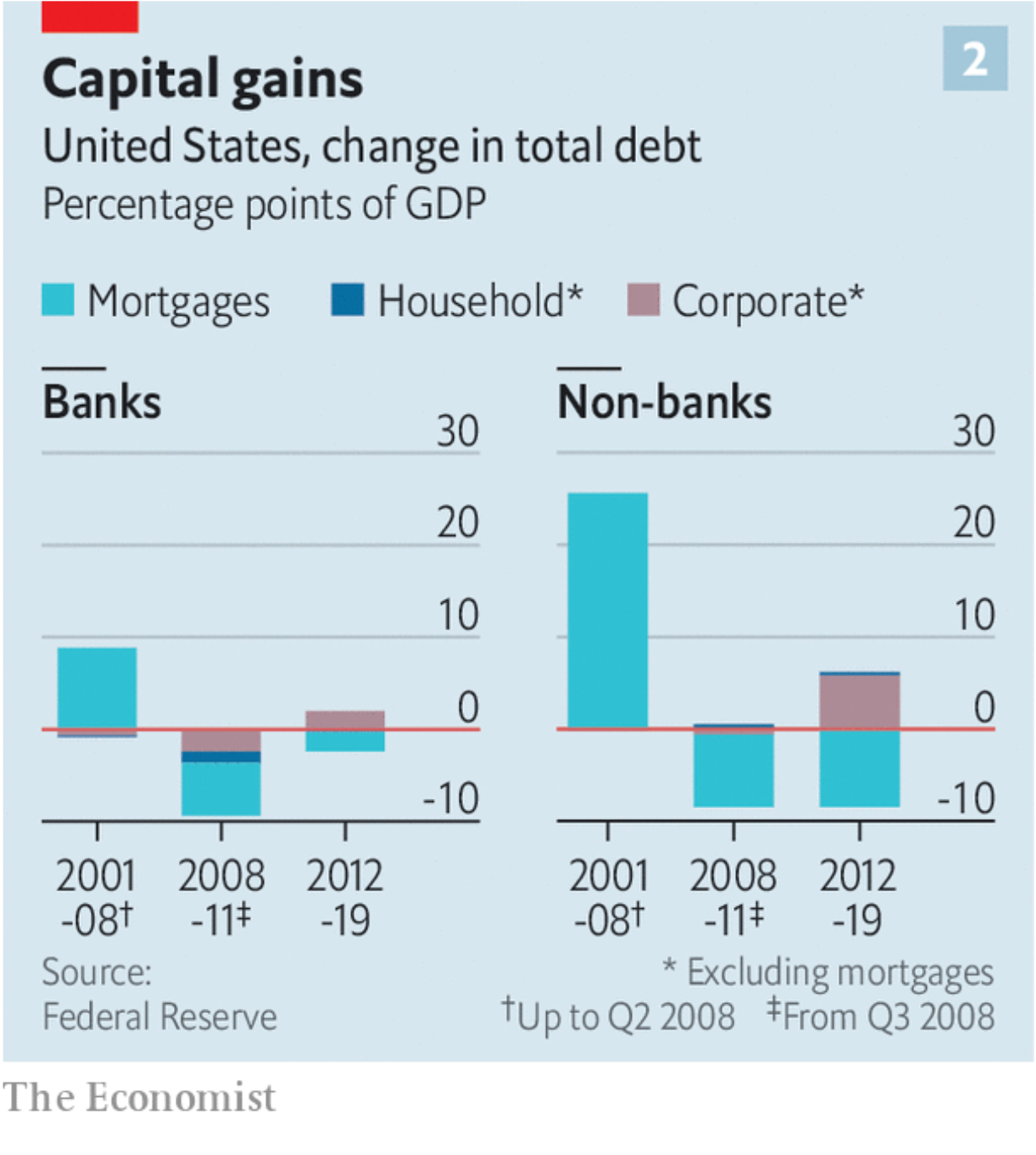

Chúng ta có thể đo lường điều này bằng cách quan sát những thay đổi trong hoạt động cho vay (stock of lending) của nhóm ngân hàng và phi ngân hàng. Nước Mỹ đã tháo gỡ đòn bẩy tài chính (deleveraged) kể từ sau khủng hoảng. Động lực của nỗ lực trên đến hoàn toàn từ sự suy giảm các khoản nợ thế chấp (mortgage debt), đang được cả nhóm ngân hàng và phi ngân hàng nắm. Nợ doanh nghiệp (corporate debt), dù vậy vẫn đạt mốc cao nhất mọi thời đại, và một loạt các hoạt động “tài chính” (bulk of activity) vẫn đang được điều phối bởi các ngân hàng chìm (shadow banks). Khối lượng nợ (stock of debt) mà các công ty thêm vào thông qua hoạt động cho vay từ ngân hàng chỉ góp phần tăng thêm 2% GDP (2 percentage points of GDP). Trong khi đó khối lượng do khu vực phi ngân hàng nắm tăng tới 6%. Mặc dù các ngân hàng hiện tại cũng chìm ngập trong vốn (capital) kèm thanh khoản (liquidity), nhưng thị trường vốn (capital markets) mới thực sự chiếm ưu thế trong việc cung cấp các khoản nợ “ngày càng gia tăng” của các công ty/tập đoàn (corporate debt).

Chuyển dịch đáng chú ý này đã diễn ra ở phần còn lại của thế giới, nơi thị trường vốn (capital markets) từng đóng vai trò nhỏ bé hơn theo dòng lịch sử. Nhóm này đã mở rộng thông qua cuộc khủng hoảng kinh tế. Vào năm 2007, tài sản tài chính toàn cầu của nhóm phi ngân hàng đạt đến con số 100 nghìn tỷ $, tương đương 172% GDP và chiếm 46% tổng tài sản tài chính, theo số liệu của Financial Stability Board (FSB), nhóm các nhà làm luật. Hiện tại tại sản này đã đạt 183 nghìn tỷ $, chiếm 212% GDP, hay 40% tài sản tài chính thế giới.

Điều gì làm nên một ngân hàng ngầm (shadow bank)? Các ngân hàng ở Mỹ được định nghĩa rất dễ dàng như sau: có hoạt động nhận tiền gửi (retail deposits) và được kiểm soát bởi Fed. Họ có thể đưa tiền mặt vào trong các tài khoản nằm ở ngân hàng trung ương, đồng thời mượn trực tiếp từ định chế trung tâm này khi gặp khó khăn. Trong khi đó, khái niệm ngân hàng ngầm có thể được áp dụng cho một phổ rộng các hoạt động và định chế tài chính (financial institutions). Nó bao gồm các định chế lâu đời như quỹ hưu trí, bảo hiểm, đầu tư tư nhân (private-equity) và đầu cơ (hedge), nhóm cung cấp các phương tiện cho người gửi tiết kiệm (savers) có thể gửi tiền mặt, sau đó đầu tư vào các trái phiếu chính phủ và tập đoàn/công ty.

Tách rời hoạt động của các ngân hàng “chính thức/thực sự” (real banks) ra khỏi nhóm ngầm là rất khó. Một vài tổ chức phi ngân hàng, như nhánh cho vay “tín dụng tư nhân” (private-credit lending arms), cũng tạo ra các khoản vay y chang như ngân hàng. Đồng thời tương tự như những gì đã làm trước khủng hoảng tài chính, các ngân hàng cũng phát hành các công cụ “ngầm”, thứ vốn được phân bổ trong thị trường vốn, như chứng khoản bảo đảm bằng thế chấp (MBS – mortgage-backed securities) hoặc các khoản cho vay doanh nghiệp “được gói lại” (bundled corporate loans). Các ngân hàng cũng cho nhóm “ngầm” vay. Đây là khu vực mà quá trình cho vay của ngân hàng tăng trưởng tương ứng với GDP, hiện tại đang chiếm 5% tổng cho vay (loan book).

Thế giới tài chính “ngầm” hoạt động như thế nào?

VIệc tháo gỡ mối liên hệ phức tạp trên đòi hỏi sự khéo léo nhưng để nắm bắt được bức tranh tài chính đang đổi thay ở Hoa Kỳ, chúng ta chỉ cần lướt qua một phổ các hoạt động ngân hàng tiêu biểu, từ công việc kiếm cơm cơ bản (bread and butter work) như cho vay hộ gia đình và công ty đến dịch vụ cố vấn (advisory services) và tạo lập thị trường (market-making).

Bắt đầu với thế chấp (mortgages – thường là bất động sản). Trong năm 2007, đại đa số 80% các khoản thế chấp được tạo ra bởi ngân hàng nhưng chỉ một thập kỷ sau đó, hơn một nửa lại đến từ nhóm phi ngân hàng, với các công ty điển hình như Quicken Loans, nhà cho vay trực tuyến ở Michigan, và LoanDepot, tổ chức môi giới ở California. Cả hai đều là những nền tảng cho vay hoàn toàn trực tuyến sớm nhất trên thị trường, họ đã đầu tư rất nhiều vào các trang web cùng trung tâm chăm sóc khách hàng (responsive call centres). Quicken, công ty đang chuẩn bị niêm yết trên thị trường chứng khoán, trở thành nhà phát hành các khoản cho vay mua nhà (home loan) lớn nhất ở Hoa Kỳ vào năm 2018.

Việc cho các tổ chức hay công ty quy mô vừa vay (mid-sized firms) cũng tạo ra nhiều loại định chế tài chính mới. Chuyển dịch này được phản ánh qua một loạt các xu hướng trong ngành công nghiệp PE (private-equity – đầu tư tư nhân) trong một thập kỷ vừa qua. PE thường rót vốn cho các thỏa thuận thâu tóm bằng tiền vay ngân hàng hoặc trái phiếu rủi ro cao (junk bonds). Đại đa số các quỹ tín dụng (credit funds) dành nhóm PE (PE shops) chỉ mới phôi thai trong giai đoạn khủng hoảng 2007-2009. Ngày nay có ít nhất một phần năm các quỹ dưới quyền quản lý của năm hãng PE lớn nhất – Apollo, Blackstone, Carlyle, TPG và KKR – được đầu tư bởi tài sản tín dụng (credit assets). Tại Apollo, 221 tỷ $ trong tổng 260 tỷ $ hãng này kêu gọi được từ năm 2010 là đến từ đầu tư tín dụng (credit investment). Ngành công nghiệp “tín dụng tư nhân” (private-credit industry) tổng cộng đã gom về quản lý tổng tài sản tín dụng trị giá đến 812 tỷ $. Để hình dung rõ hơn về quy mô, nó tương đương với 14% trái phiếu doanh nghiệp đang lưu hành (outstanding corporate bonds).

Các ngân hàng ngầm (shadow banks) cũng xâm nhập vào những ngành kinh doanh từng bị thống trị trước kia bởi các ngân hàng đầu tư khổng lồ, bao gồm dịch vụ cố vấn/tư vấn (advisory services) về mua bán sáp nhập (M&A) – địa hạt mà những công ty mới như Evercore và Financial Technology Partners phát triển thịnh vượng cùng với những tên tuổi lâu đời như Lazard – hay giao dịch chứng khoán và trái phiếu. Paul Hamill thuộc Citadel Securities, một tổ chức môi giới/giao dịch do Ken Griffin tạo dựng (ông là người sáng lập quỹ đầu cơ Citadel), chia sẻ: “Các ngân hàng từng là nhóm thống trị mảng giao dịch vốn chủ sở hữu (equities) và thu nhập cố định (fixed-income) nhưng cấu trúc thị trường (market structure) đã phát triển đi lên.”

Tổ chức này là một trong những nhà giao dịch “equity” lớn nhất ở Hoa Kỳ (Slack, công ty cung cấp dịch vụ nhắn tin doanh nghiệp, niêm yết công chúng năm ngoái thông qua Citadel Securities). Jane Street Capital, một hãng “giao dịch” phi ngân hàng (non-bank trading firm) khác, cũng đạt nhiều thành công khi làm trung gian cho thị trường”equity”.

Citadel Securities cũng mở rộng sang địa hạt giao dịch thu nhập cố định (fixed income), động thái này một phần xuất phát từ các quy định áp lên các chứng khoản đặc biệt, kiểu như hoán đổi lãi xuất (interest-rate swaps) phải thông qua các nền tảng kiểm tra trung gian (central clearing platforms), khiến môi trường cạnh tranh trở nên không còn gay gắt. Hamill cũng tiết lộ một vài định chế lớn đang thực hiện hoàn toàn các giao dịch Kho Bạc (Treasury trading), trong đó tất cả đều là ngân hàng lớn, ngoại trừ Citadel Securities. Hãng này cũng có thể nộp đơn để trở thành “nhà buôn” chính yếu (primary dealer) – định chế có thể mua trái phiếu từ chính phủ và giao dịch trực tiếp với Fed. Một tổ chức phi ngân hàng thứ hai khác vừa được trao đặc quyền này vào năm 2019 là Amherst Pierpont, nhà môi giới – giao dịch (broker-dealer) có quy mô nhỏ hơn Citadel.

Việc các đối thủ nhảy vào cạnh tranh với nhóm ngân hàng đã trở nên rõ ràng. Nhóm này kiếm lợi nhuận ít hơn bởi bị ép phải nắm các tài sản an toàn ít sinh lời (low-yielding safe asset) và mang theo các “bộ đệm an toàn” cồng kềnh (safety buffers). Theo Michael Spellcay thuộc Accenture, một tổ chức tư vấn, các ngân hàng kiếm được chỉ bằng một nửa doanh thu gần 1 nghìn tỷ $ thường niên mà các tổ chức trung gian trên thị trường vốn (capital markets) toàn cầu kiếm được. Nhưng trong 100 tỷ $ lợi nhuận kinh tế, sau khi đưa tính toán các chi phí vốn cùng các khoản tiêu tốn (expenses) khác, họ chỉ còn giữ được 10%.

Đối với những người cho vay và nhà đầu tư, ảnh hưởng liên tục của thị trường vốn cùng sự trỗi dậy của các công ty sáng tạo mới đã khiến cho tính cạnh tranh của hệ thống tài chính tăng cao. Những người mua nhà tiềm năng có thể chọn những người cho vay cung cấp dịch vụ tốt nhất. Các công ty quy mô vừa đang vật lộn với việc tiếp cận các khoản vay ngân hàng có thể trở nên giàu có nhờ tiếp cập các quỹ tín dụng tư nhân mới (thay thế ngân hàng).

Đâu là rủi ro liên quan đến chuyển dịch mới này trong hệ thống? Vai trò mà các ngân hàng đóng trong nghiệp vụ “biến đổi kì hạn” (maturity transformation) khiến họ luôn luôn đối diện với các rủi ro tháo chạy (runs), gây nguy hiểm cho các khoản dự phòng “rủi ro” tín dụng doanh nghiệp và hộ gia đình (provision of credit). Rủi ro mà quá trình tiến hóa hay phát triển hệ thống tài chính tạo ra phụ thuộc hoàn toàn vào cách thức quản lý các tổ chức “ngầm” hoạt động giống ngân hàng (bank-like).

Tổ chức FSB (hình thành từ cuộc họp G20 ở London) đã cố gắng xác định các công ty tài chính nhạy cảm với những biến đổi đột xuất (giống ngân hàng) như thanh khoản (liquidity) hay các áp lực thanh toán dài hạn (solvency panics), yếu tố gây rủi ro có tính hệ thống đến nền kinh tế. Các quỹ hưu trí và tổ chức bảo hiểm được loại ra khỏi nhóm này bởi nợ dài hạn của họ tương xứng (match) với tài sản dài hạn. Tổ chức này đã xác định được khoảng 1 nghìn tỷ $ (hay 59% GDP) đang nằm trong các khoản đầu tư “ngầm” hời hợt (narrow shadow investments), nhóm chứa “các đặc điểm nguy hiểm.” Vào cuối năm 2018, rổ hàng rủi ro này của nước Mỹ (risky bucket) đã chạm đến 15,3 nghìn tỷ $, trong khi các ngân hàng thương mại, với tài sản 15,6 nghìn tỷ $, chỉ lớn hơn chút xíu.

Loại hình ngân hàng ngầm rủi ro nhất, theo FSB, bao gồm các quỹ thu nhập cố định (fixed income funds) và thị trường tiền tệ (money-market funds – một loại quĩ tương hỗ chỉ đầu tư vào các công cụ có tính thanh khoản cao như tiền mặt, chứng khoán tương đương tiền và chứng khoán nợ có xếp hạng tín dụng cao với thời gian đáo hạn ngắn), có quy mô khá lớn ở Mỹ; các công ty tạo ra các khoản vay và có lẽ phụ thuộc vào nguồn vốn ngắn hạn, như thế chấp (bán lẻ) (retail-mortgage) hoặc những người cung cấp tín dụng tiêu dùng (consumer-credit providers); những người môi giới – giao dịch chứng khoán; cùng các thực thể có khả năng tạo ra trung gian tín dụng dựa trên “chứng khoán hóa” (securitisation-based), như “Nghĩa vụ cho vay thế chấp” (CLO – Collateralised-loan obligations) nhằm gói gém các khoản nợ doanh nghiệp lại sau đó bán cho nhà đầu tư. Rõ ràng, có quá nhiều loại hình thị trường này đã buộc phải dừng lại (seized up) trong tháng 3 và tháng 4.

Cùng với sự gia tăng các hoạt động/chức năng liên quan đến thị trường vốn đi kèm các thỏa thuận cung cấp tín dụng “doanh nghiệp” tuyệt vời (credit provision) ở bên ngoài hệ thống ngân hàng, các nhà làm luật một lần nữa phát hiện ra các công cụ “thủ tục hành chính” không còn hoạt động tốt như nó đã từng. Trong khủng hoảng tài chính, cả nhóm ngân hàng và phi ngân hàng đều rơi vào trạng thái hoảng loạn (panic). Khủng hoảng lần này có lẽ không khiến các ngân hàng lo ngại, thậm chí trong trường hợp tệ nhất mà Fed có thể hình dung (trong bài kiểm tra áp lực Covid-19), tỷ số “vốn cốt lõi” (core capital) sẽ giảm xuống từ trung bình 12% xuyên qua 33 ngân hàng lớn nhất của Mỹ đến con số an toàn 9,9%.

Thay vì hành động như một nhà cho vay cuối cùng đối với hệ thống ngân hàng, Fed đã bị ép trở thành người tạo lập thị trường cuối cùng (marketmaker). Khủng hoảng 2007-2009 là phép thử (audition) cho vai trò này với rất nhiều can thiệp đầy tính thử nghiệm. Hiện tại Fed đã xâm nhập rất sâu và rộng vào thị trường tài chính. Tổ chức này nhảy vào thị trường chứng khoán Kho Bạc (Treasury market), làm sống lại thị trường trái phiếu doanh nghiệp (vừa bị ngưng trệ) thông qua các hứa hẹn mua lại trái phiếu. Fed cũng cung cấp vốn cho thị trường “repo” (mua hoặc bán lại chứng khoán có kỳ hạn) – nơi các “Treasuries” có thể chuyển đổi thành tiền mặt qua đêm – như đã từng làm trong tháng 9/2019 khi thị trường suy yếu. Fed cũng cung cấp thanh khoản cho các quỹ tương hỗ liên quan đến thị trường tiền tệ (money-market mutual funds), trong đó lấy tiền mặt từ các cá nhân để đưa vào các khoản đầu tư ngắn hạn như Tín phiếu Kho Bạc (Treasury bills) với kỳ vọng các nhà đầu tư sẽ được chi trả đúng hạn khi thoái ra khỏi quỹ. Thêm nữa, tổ chức này cũng mua lại các chứng khoản đảm bảo bằng thế chấp (MBS) – đầu ra của các nhà cung cấp thế chấp “bán lẻ” (retail-mortgage providers).

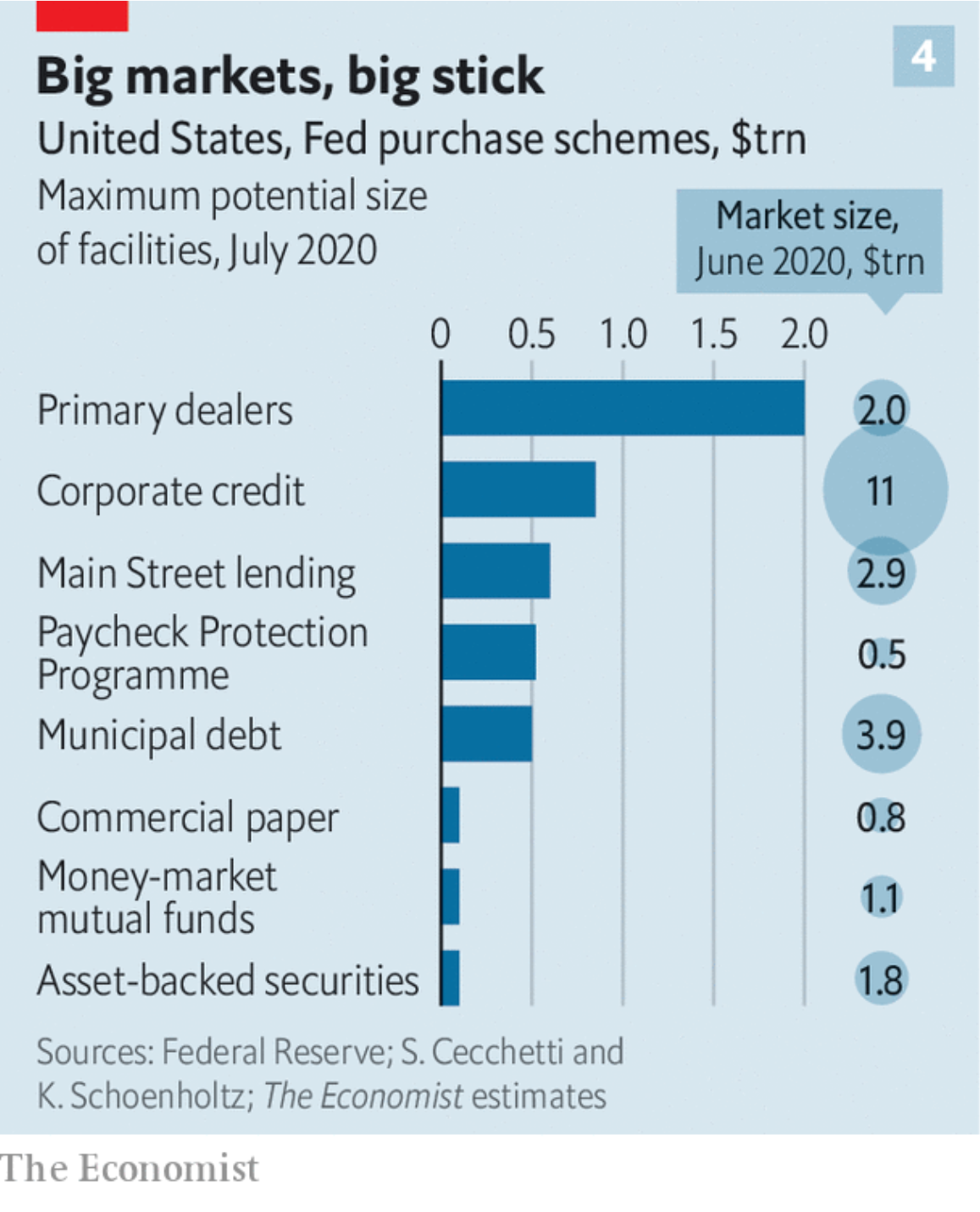

Ánh sáng lạnh lẽo ban ngày (The cold light of day – thành ngữ ám chỉ sự cân nhắc/ xem xét sự việc một cách bình tĩnh, vô tư và bỏ qua cảm xúc)

Fed có khả năng trấn tĩnh các nhà đầu tư thông qua sức mạnh từ các tuyên bố (announcements) của mình; hiện tại họ đã cho vay tầm 100 tỷ $ thông qua các kế hoạch tài chính (schemes). Hai học giả Stephen Cecchetti và Kermit Schoenholtz đã tiến hành tính toán quy mô các khoản đảm bảo (guarantees) ẩn phía dưới. Dựa trên nghiên cứu này, ước tính tổng giá trị hứa hẹn cho vay (promised to lend) hoặc mua lại các công cụ (instruments) tài chính của Fed đã lên tới 4 nghìn tỷ $ (trong tổng thị trường tài chính trị giá 23,5 nghìn tỷ $). Điều này chỉ được bảo vệ bởi khoản bảo đảm (guarantee) trị giá 215 tỷ $ từ Kho Bạc, tiềm tàng khả năng Fed đối diện thua lỗ.

Mức độ can thiệp sâu rộng đã dẫn Fed bước vào một lãnh địa mới. Ngân hàng Thanh toán quốc tế (Bank for International Settlements), câu lạc bộ của các nhà quản lý ngân hàng trung ương, đã lưu ý trong báo cáo thường niên gần đây, hậu quả của việc ra tay cứu giúp thị trường vốn ở quy mô lớn như trên sẽ còn ảnh hưởng kéo dài: “Việc cung cấp thanh khoản (liquidity) mạnh mẽ và rộng khắp đã khiến thị trường đánh mất khả năng tự vận hành, nhưng nó cũng đồng thời khiến giá tài sản tăng vọt xuyên khắp phổ rộng của rủi ro (wide risk spectrum). Nó có thể ảnh hưởng đến cách định giá rủi ro thị trường trong tương lai (future market pricing of risk).”

Sự trì trệ của ngân hàng có thể không phải là điều tồi tệ: bởi việc cung cấp tín dụng đang trở nên cạnh tranh hơn, và có lẽ đang trở nên ít phụ thuộc hơn vào một vài định chế lớn đầy rủi ro. Nhưng khi ngân hàng không hoạt động trơn tru, các nhà làm luật ít nhất còn biết nhìn vào đâu để bắt lỗi, còn khi có quá nhiều hoạt động diễn ra ngầm ẩn (in the shadows), họ chỉ biết liều mình loạng choạng trong bóng tối.