Aladdin và cây đèn thần hay công ty fintech đầu tiên

Aladdin là nhân vật đặc sắc trong bộ truyện dân gian Nghìn Lẻ Một Đêm, bắt nguồn từ Trung Đông trong Kỷ Nguyên Vàng của Hồi giáo từ thế kỷ thứ 8 đến thế kỷ 14. Một anh chàng nghèo khó có số phận thay đổi nhờ ba điều ước của thần đèn quyền năng (genie): trở nên giàu có, quyền lực đồng thời cưới được công chúa xinh đẹp Jasmine (nguồn cảm hứng để Disney làm thành phim hoạt hình năm 1992 và phiên bản người thật năm 2019). Aladdin cũng là cái tên một “trung tâm dữ liệu” tọa lạc giữa đồi núi xen lẫn vườn táo xinh đẹp ở rìa Đông Wenatchee, tiểu bang Washington (cách thành phố Seattle nơi mình từng sinh sống khoảng 3 giờ đi xe) gồm 6000 máy tính hoạt động liên tục ngày đêm nhằm thu thập toàn bộ lịch sử nhân loại trong suốt hơn 50 năm qua như sự lên xuống của sản phẩm tài chính, thay đổi tỷ giá, thảm họa thời tiết, bệnh dịch (như Coronavirus) hay khủng hoảng chính trị nhằm phục vụ nhiệm vụ: tiên đoán tương lai, quản lý mạng lưới đầu tư: tài sản, nợ phải trả, nợ vay và phái sinh (Asset, Liability, Debt and Derivative Investment Network hay gọi tắt Aladdin) và bảo vệ AUM (Tài sản dưới sự quản lý – assets under management) của tổ chức “quản lý tài sản” lớn nhất thế giới BlackRock. Aladdin có quyền lực được xem là cao hơn cả bộ máy chính phủ Hoa Kỳ.

Người đứng phía sau cỗ máy này là ông trùm ngân hàng Larry Fink, một gã Do Thái đến từ vùng Van Nuys, California với nền tảng “tinh hoa” điển hình: gia đình trí thức – kinh doanh (mẹ là giáo sư tiếng Anh và bố là chủ tiệm giày), lấy bằng BA (khoa học chính trị) và MBA (bất động sản) ở UCLA đồng thời là thành viên hội Kappa Beta Phi (một hội kín nổi tiếng với chi hội Wall Street tập hợp các nhân vật sừng sỏ trong ngành tài chính). Fink bắt đầu sự nghiệp của mình vào năm 1976 tại First Boston, một ngân hàng đầu tư ở New York, nơi ông góp phần tạo dựng thị trường MBS còn trong trứng nước của Hoa Kỳ (Mortgage-backed securities – chứng khoán bảo đảm bằng thế chấp, nhân tố góp phần tạo ra khủng hoảng tài chính 2008). Fink đã thêm vào lợi nhuận ròng của First Boston 1 tỷ $ (bottomline) sau khoản thời gian đảm trách nhiều vị trí quan trọng: nắm bộ phận trái phiếu (bond department), giám đốc điều hành “Bộ Phận Thu nhập Cố định”, tạo dựng “Bộ Phận Tương Lai và Quyền Chọn Tài Chính” (Financial Futures and Options Department), dẫn dắt “Nhóm Sản Phẩm Bất Động Sản và Thế Chấp” (Mortgage). Thành công ban đầu khiến Fink ngày càng được bơm nhiều tiền từ First Boston (1982 đến 1985), trong cơn hăng máu đánh cược vào các khoản đầu tư “rủi ro lớn”, ông đã gặp biến cố kinh hoàng: thua lỗ 100 triệu đô do tiên đoán sai về lãi suất năm 1986. Sự kiện này đã chuyển hóa tư duy của Fink, từ một người tin tưởng vào trực giác và kinh nghiệm, ông mong muốn tạo dựng một hệ thống quản trị rủi ro hợp nhất bằng công nghệ (ông rất hối tiếc vì lẽ ra mình đã có cơ hội cài đặt máy tính hỗ trợ giao dịch từ năm 1982). Fink rời bỏ công việc sau đó vài tháng do giận dữ chính bản thân và đội ngũ của mình cũng như thất vọng với tinh thần hợp tác của quỹ First Boston. Sau một năm rưỡi phân vân về đường hướng sự nghiệp, ông cùng 14++ đồng sự khác từ First Boston (bỏ đi theo ông) và Lehman Brothers (Kapito, Golub, Novick) đứng ra thành lập BlackRock dưới sự bảo trợ của The Blackstone Group (tổ chức tài chính do Pete Peterson, cựu chủ tịch của ngân hàng Lehman Brothers và đệ tử của mình – Stephen A.Schwarzman sáng lập).

Hai bên tiến hành thỏa thuận 50-50, Blackstone cung cấp cho Fink hạn mức tín dụng 5 triệu $ để đổi lấy 50% cổ phần BlackRock (mảng mà Peterson gọi là Blackstone Financial Management – BFM, tên gọi BlackRock đến năm 1992 mới được Fink sử dụng). Chỉ sau vài tháng, sự hợp tác này sinh lời tạo nền tảng cho AUM của BlackRock tăng nhanh chóng: 2,7 tỷ $ vào năm 1989, 17 tỷ $ năm 1992 và 53 tỷ $ năm 1994.

Tuy nhiên, BlackRock và BlackStone dần phát sinh mâu thuẫn quanh phương pháp trả thưởng (compensation), cụ thể Fink muốn thu hút nhân tài bằng cổ phần, quan điểm Schwarzman chống đối do tỷ lệ miếng bánh của Blackstone trong BlackRock đã giảm xuống khá nhiều, chỉ còn 35% vào năm 1992. Hai bên quyết định tách bạch nhau ra, BlackStone bán mảng MBS của BFM cho PNC Bank Corp với giá 240 triệu $ (lúc đó đang quản lý 23 tỷ $) rồi sau này hợp nhất vào BlackRock Inc năm 1998. BlackRock niêm yết công chúng (IPO) trên sàn New York một năm sau đó (NYSE – 1999) (với mức giá ban đầu 14$/cổ phiếu đến nay là khoảng 463$/cổ phiếu) và tiếp tục phát triển mạnh mẽ (AUM năm 2002: 272 tỷ $, 2003: 309,4 tỷ $) qua hoạt động thâu tóm, điển hình như: mua lại SSRM Holdings (thuộc State Street Research & Management) từ MetLife với giá 375 triệu $ vào năm 2004 (giúp nâng AUM của BlackRock lên 325 tỷ $), sáp nhập với Merrill Lynch Investment Managers vào năm 2006 (nâng danh mục đầu tư của BlackRock tăng lên gấp đôi, cũng là năm BlackRock mua lại khu nhà Stuyvesant Town-Peter Cooper Village ở Manhattan với giá 5,4 tỷ $, thương vụ bất động sản lớn nhất trong lịch sử Hoa Kỳ), tham gia thỏa thuận với FutureAdvisor vào năm 2005 (đơn vị cung cấp giải pháp quản lý tài sản số), thâu tóm quỹ trị giá 1,5 tỷ $ R3 Capital Management và mua lại Barclays Global Investors (bao gồm quỹ chỉ số ETFs iShares nổi tiếng) với giá 13,5 tỷ $ trong năm 2009 – biến BlackRock thành hãng quản lý tiền bạc lớn nhất trên thế giới với AUM là 1,283 nghìn tỷ. BlackRock cũng nắm cổ phần ở nhiều ngân hàng lớn như Ngân hàng Ireland (cổ đông lớn thứ ba, nắm 5%) hay Đức (Deutsche Bank, cổ đông đơn lẻ lớn nhất, nắm 4,81%).

Quyền lực của Fink ảnh hưởng đến mọi ngóc ngách của thế giới tài chính. Năm 2003 ông giúp thương thảo quá trình từ nhiệm của Richard Grasso, CEO của sàn giao dịch chứng khoán New York (lớn nhất thế giới nếu tính theo giá trị vốn hóa thị trường), người bị cáo buộc về khoản lương vượt mức và phụ cấp thôi việc “vàng” 188,5 triệu $ (golden parachute). Khi khủng hoảng tài chính 2008 diễn ra, BlackRock được chính quyền Hoa Kỳ ký hợp đồng mà không qua đấu giá để dọn dẹp hậu quả của các tài sản dưới chuẩn (subprime assets) do UBS nắm (với tổng giá trị bề mặt là 22 tỷ $) khiến công chúng hoài nghi về mâu thuẫn lợi ích (ngài Fink được gọi là Mr.Fix, quý ông Sửa Chữa). BlackRock cũng là đơn vị bảo kê cho quá trình đưa chứng khoán trong đại lục Trung Quốc vào chỉ số MSCI (của Morgan Stanley, chỉ số thị trường mới nổi được nhiều nhà đầu tư tham chiếu) lần đầu tiên (2017).

Tới đầu năm 2020, BlackRock đã nắm được 7,4 nghìn tỷ $ AUM, đạt giá trị vốn hóa tầm 73 tỷ $ (vượt xa ngân hàng “mẹ” Lehman Brothers) với 14900 nhân viên rải khắp 30 quốc gia (cùng các khách hàng đến từ 100 quốc gia, Fink cũng nhận mức lương hàng năm tầm 26 triệu $ với hơn một triệu cổ phần tại BlackRock). Để hình dung quy mô khổng lồ của BlackRock chúng ta có thể so sánh với quỹ quản lý tài sản lâu đời và lớn nhất ở Việt Nam là Dragon Capital (từ năm 1994) do vị chủ tịch có mái tóc đuôi ngựa nổi tiếng Dominic Scriven dẫn dắt. Scriven tốt nghiệp trường đại học Exeter vào năm 1985 (học Luật và Xã hội học), kinh qua công việc quản lý quỹ và môi giới ở Hồng Kong (M&G, Sun Hung Kai, Citigroup, và Peregrine). Ông đến Việt Nam để theo học tiếng Việt hai năm tại Đại học Hà Nội trong thập niên 90, thời điểm Việt Nam bị cấm vận (rất khó đi vào Việt Nam nếu không qua chương trình trao đổi học thuật về ngôn ngữ, thường chỉ nhận dưới 15 người Mỹ).

Một người nổi tiếng khác cũng theo học tiếng Việt ở Hà Nội khi đó là Anderson Cooper, ngôi sao thời sự của đài CNN (bên ngoại của Cooper là gia tộc gốc Hà Lan Vanderbilt nổi tiếng ở Mỹ với đế chế đường sắt và tàu thủy). Cùng với quá trình đổi mới của Việt Nam, Scriven trở thành nhà đầu tư nước ngoài tiên phong bằng cách kết nối vốn rót từ các quỹ hưu trí quốc tế (pension funds), đầu tư quốc gia (SWF) và quỹ tài trợ các trường đại học (endowments) vào thị trường sơ khai của quốc gia hình chữ S. Đến nay sau 25 năm, Dragon Capital đã phát triển AUM lên 3 tỷ $ tập trung chủ yếu vào các công ty niêm yết, công nghệ sạch, và bất động sản. Quỹ VEIL (Vietnam Enterprise Investments) do Dragon Capital quản lý là một trong những quỹ “đóng” (Closed end fund) lớn nhất trên thị trường chứng khoán (và cũng lâu đời nhất từ năm 1995) đầu tư vào các công ty đã niêm yết và chuẩn bị IPO (1,4 tỷ $) như các tên tuổi sừng sỏ: Mobile World Investment Co (Thế giới di động – 10.83%), Vinhomes (8%), ngân hàng ACB (6,62%), FPT Corp (3,83%), Sabeco (3,42%), Vinamilk (2,85%). Cổ đông lớn nhất của VEIL là quỹ của vợ chồng Bill Gates (The Bill and Melinda Gates Foundation) (11,3%), theo sau đó là City of London Investment Group (10%) (cựu thủ tướng Anh David Cameron cũng từng là nhà đầu tư của Veil).

Như vậy quỹ BlackRock có AUM lớn hơn Dragon Capital gần 2566 lần. Chúng ta có thể hình dung sơ bộ quy mô của BlackRock như sau: BlackRock theo dõi trên 30k danh mục đầu tư trong năm 2013 bao gồm AUM chính mình (5 nghìn tỷ) cùng các đối tác/khách hàng (quỹ hưu trí, bảo hiểm, ngân hàng, thậm chí các đối thủ cạnh tranh) có trị giá tổng cộng khoảng 15,8 nghìn tỷ, chiếm 7% tài sản tài chính (financial assets) toàn cầu khi đó (225 nghìn tỷ $).

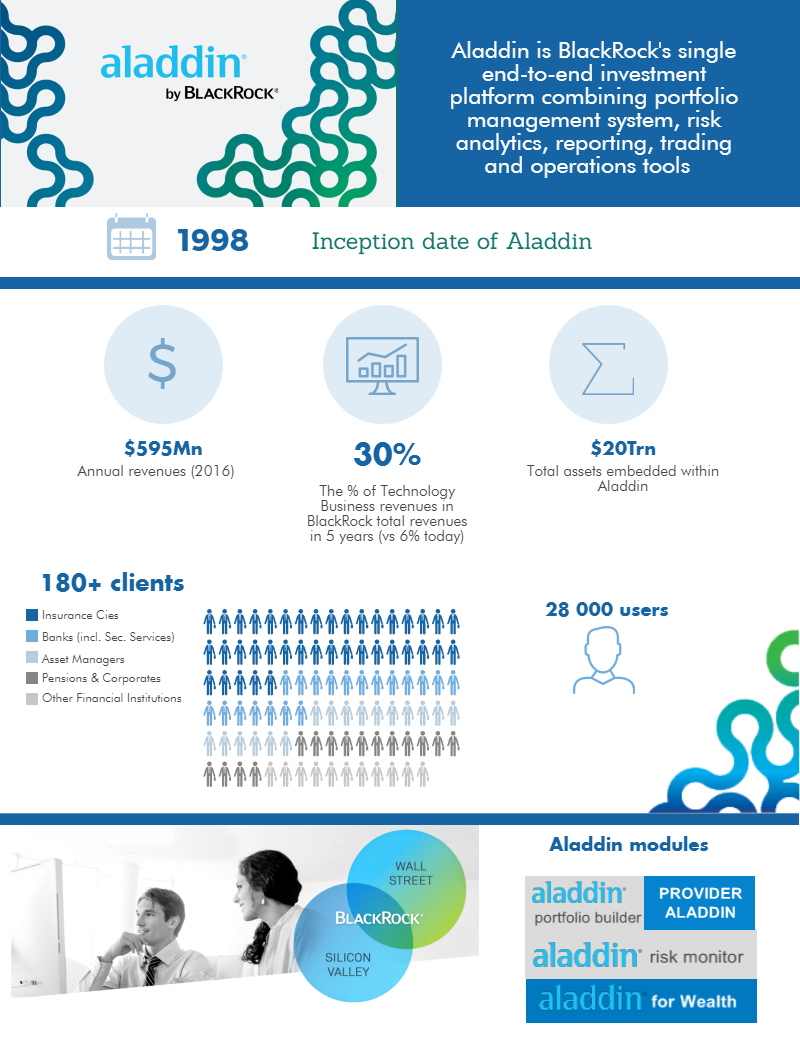

Aladdin chính là đèn thần của Fink, công cụ giúp giám sát khối lượng tài sản khổng lồ phủ sóng toàn cầu trên. Nguyên tắc hoạt động của hệ thống này là so sánh/phân tích dữ liệu “hiện tại – quá khứ” của tất cả sự kiện thu thập được, không chỉ về tài chính mà tất cả các sự kiện liên đới (chính trị, văn hóa, xã hội). Thông qua phân tích hàng triệu triệu mối tương quan, BlackRock có thể xác định các thảm họa hay mối nguy tiềm ẩn trong tương lai để tiến hành dịch chuyển phù hợp các khoản đầu tư nhằm bảo vệ AUM của mình. Thời điểm 2016, cỗ máy này tạo ra 1,8 triệu báo cáo, thực thi 25 ngàn giao dịch thương mại, theo dõi biến động lãi suất ở châu Âu, giá bạc ở châu Á, hạn hán ở Trung Tây Mỹ, đảo ngược gần 3000 thảm họa, chứng kiến 4 tỷ thay đổi cổ phần trên NYSE, thu thập những ảnh hưởng lên 14 nghìn tỷ tài sản xuyên suốt 20 ngàn danh mục đầu tư (portfolios). Thuật toán của Aladdin được tạo ra bởi 25 triệu dòng lệnh viết bởi hàng trăm lập trình viên xuyên qua hai thế kỷ (bằng nhiều ngôn ngữ như C++, Java, Perl và Julia), được xem là thông minh hơn bất cứ thuật toán từng được tạo ra. Không chỉ phục vụ BlackRock, Aladdin cũng được mở ra cho các khách hàng bên ngoài, những ai có nhu cầu sử dụng thuật toán Aladdin bằng cách trả phí (năm 2017, Aladdin có hơn 200 khách hàng là các tổ chức tài chính, 25 ngàn người dùng, giám sát tổng cộng 18 nghìn tỷ $ – tầm 20% tài sản tài chính thế giới). Bài viết rất thú vị mà mình lược dịch dưới đây sẽ giúp các bạn hình dung quá trình hiện thực hóa giấc mơ của Fink: “một hệ thống, một cơ sở dữ liệu, một tập các mô hình/thuật toán” hợp nhất giúp quản trị rủi ro hiệu quả (hay một Amazon của phố Wall) qua “góc nhìn” của Jody Kochansky, người góp phần xây dựng Aladdin từ những ngày đầu (tác giả là Will Dunn, tổng biên tập của tạp chí Newstatesman America thực hiện tháng 4/2018).

Mùa đông năm 1993 ở New York rất lạnh, nhiệt kế những ngày đầu tháng Hai đã rớt xuống tận âm 13 độ C. Mỗi buổi sáng giá rét đó, Jody Kochansky đều đặn đến văn phòng BlackRock tại Manhattan lúc 6:30am và khởi đầu công việc bằng cách xem xét các báo cáo in từ máy tính. Anh thừa nhận: “Tôi là kiểu người ăn sáng vội vàng”. Phần việc khởi động ngày mới rất gian khổ: “xem xét các báo cáo rủi ro, lần giở các trang giấy, so sánh các danh mục đầu tư hôm nay với các ngày trước đó bằng tay”. Trang web đầu tiên của hãng BlackRock vẫn chưa được tạo ra cho đến tận cuối năm đó và cơ chế hoạt động vẫn dựa chủ yếu trên giấy tờ” (the delivery mechanism), nhưng Kochansky và đội ngũ của anh đã tìm ra giải pháp “Chọn dữ liệu/thông tin này, phân loại vào một cơ sở dữ liệu (database) thay vì in ra đồng thời sử dụng máy tính để so sánh báo cáo hôm nay với báo cáo hôm qua, được lấy từ mọi bộ phận trong hãng” (across every position).

Từ một hệ thống “tiết kiệm thời gian giản đơn” được tạo ra khi đại đa số New York vẫn còn thờ ơ (hay ngủ quên), hệ thống máy tính của BlackRock đã phát triển thành hệ điều hành của một công ty mà bản thân nó dần vươn vai trở thành nhà quản lý tài sản tài chính lớn nhất trên thế giới. Hệ thống này được nhiều người biết đến là Aladdin, một tập hợp các trung tâm dữ liệu – những khu nhà kho chứa đầy máy chủ (servers) – được sử dụng bởi 13000 nhân viên của BlackRock và hàng ngàn khách hàng của công ty, những người chi trả cho các phân tích mà hệ thống này cung cấp.

Chúng ta có thể hình dung số tiền Aladdin quản lý như sau: nếu bạn rút từng đồng lẻ cuối cùng ra khỏi mọi ngân hàng rải rác khắp thế giới, móc hết trong ví, túi hoặc bình đựng tiền lẻ của 7,6 tỷ người trên hành tinh, thậm chí lùng sục phía dưới ghế sô pha hay mọi ngóc ngách trong nhà cho đến khi có được tiền tệ của cả thế giới – tập tiền mặt trong tay bạn khi đó sẽ vào khoảng 5 nghìn tỷ đô. Trong khi đó, tổng tài sản mà BlackRock đang quản lý là 6,3 nghìn tỷ $ (AUM – 2018). Ngoài ra, Aladdin cũng đồng thời cung cấp “phân tích rủi ro” trên các tài sản được quản lý bởi khách hàng của họ (clients) với tổng giá trị lớn hơn gấp đôi số tiền trên. Nhìn chung, Aladdin có ảnh hưởng lên “quá trình quản lý” của gần 10% tài sản tài chính (financial assets) của thế giới, tầm khoảng 20 nghìn tỷ $. Qua 25 năm, nó đã phát triển thành một hệ thống ảnh hưởng (hay có trách nhiệm) trực tiếp và gián tiếp đến số “tài sản tài chính” gấp bốn lần giá trị tất cả tiền bạc trên thế giới.

Công ty fintech đầu tiên

Aladdin là minh chứng cho nhận định về công nghệ tài chính: tự bản thân công nghệ không thể tạo ra thành công mà đến từ cách nó được sử dụng. Kochansky tiết lộ, từ thập niên 80 các nhà môi giới-bán hàng (broker-dealers) đã sử dụng máy mainframe (máy tính lớn) đầy sức mạnh để hiểu hơn rủi ro gắn với các khoản đầu tư khác nhau. Các nhà sáng lập BlackRock cũng đầu tư vào hệ thống máy trạm (workstations) mới – “sử dụng các máy tính rẻ hơn (so với mainframe), chỉ tốn khoảng vài chục ngàn hơn là hàng triệu đô”. Sự sáng tạo của họ khi đó là sử dụng sức mạnh tính toán “rẻ hơn” không chỉ để bán chứng khoán, như cách nhiều người khác làm, mà còn để thấu hiểu giá trị của thứ mà họ mua về. Làm thế nào mà máy tính có thể đoán định được mức độ rủi ro của một thứ gì đó? Quá trình tính toán thực sự rất phức tạp, Kochansky tiết lộ Aladdin sử dụng “mô phỏng Monte Carlo” giữa nhiều mô hình khác để xác định điều gì xảy ra với chứng khoán ở các môi trường khác nhau. Mô phỏng Monte Carlo là một loại thuật toán mô phỏng thế giới thực hỗn độn không thể tiên đoán vào trong một trật tự toán học xác định. Để làm điều này, họ sử dụng các con số ngẫu nhiên để tính toán điều gì có xu hướng (hay có vẻ như) xảy đến chứ không phải điều gì chính xác xảy ra. Khi BlackRock bắt đầu ứng dụng loại hình toán học này để xây dựng danh mục đầu tư, thuật toán này được chạy trên một hệ thống máy trạm Unix đơn lẻ, chính xác là máy tính để bàn cho nhà giao dịch (trader). Kochansky nhớ lại: “Vào buổi tối, chúng tôi sử dụng nguồn lực tính toán để chạy các phân tích trái phiếu để tới buổi sáng tiếp theo, nhà quản lý danh mục đầu tư sẽ có được báo cáo hấp dẫn mà các “bên bán” (buy-side) khác không thể có được.” Báo cáo hấp dẫn bao gồm phân tích rủi ro trên mọi thứ liên quan đến tài sản họ đang nắm. Nhà quản lý danh mục đầu tư có thể nhìn thấy rủi ro trên toàn bộ danh mục đầu tư mỗi ngày. Ngày nay, khi các phân tích được ứng dụng cho mọi thứ trong thế giới thực từ huấn luyện các vận động viên đến bán thuốc khử mùi – công nghệ này rất được trông đợi nhưng vào đầu thập niên 90, BlackRock là công ty đầu tiên và duy nhất phân tích dữ liệu theo cách đó. Kochansky hóm hỉnh: “Ngày nay mọi người thường nói về đề tài nóng fintech – các công ty công nghệ tại chính nhưng tôi cho rằng BlackRock là một trong những công ty fintech sớm nhất.”

BlackRock sớm nhận ra hệ thống này không nên chỉ dùng để tính toán rủi ro, bước tiếp theo là phải tận dụng sức mạnh để “theo dõi các bộ phận/vị trí, lưu trữ thông tin, và kiểm soát” (position-keeping, record-keeping, and control). Nguyên nhân xuất phát từ sự phân mảnh của quá trình tính toán rủi ro thời điểm đó (tách rời giữa các bộ phận) đồng thời quá trình phân tích luôn đứng sau giao dịch một bước. Kochansky giải thích: “Nếu bạn hiểu mức độ rủi ro của một chứng khoán mà không biết mình đang nắm bao nhiêu thì cũng chưa chân nhận được mức độ rủi ro thực sự. Bạn phải ra sức gắn kết các tính toán rủi ro ở mức độ chứng khoán (security level) tới các danh mục đầu tư (portfolio holdings) đang nắm để có được cái nhìn thực sự toàn diện về rủi ro. Chúng ta cần phải biết mình đang nắm bao nhiêu”. Hiểu biết này đóng vai trò quan trọng khi khủng hoảng thị trường trái phiếu diễn ra vào mùa thu 1994, được nhớ đến bằng tên gọi “Cuộc Đại Thảm Sát trái phiếu” do tạp chí Fortune đề cập. Khi giá trái phiếu rớt xuống, General Electric bắt đầu tìm kiếm người mua (buyer) lại phần “trái phiếu” họ nắm từ các “nhà môi giới – kinh doanh phố Wall” cũ (Wall Street broker-dealer, tổ chức đứng ra mua và bán chứng khoán cho khách hàng như Fidelity, Charles Schwab). GE tìm đến các nhà “môi giới-kinh doanh” khác: “Chúng tôi có một danh mục đầu tư phức tạp, liệu bạn có muốn tiến hành một thỏa thuận với nó?”, một cách nói khác cho câu hỏi: “Bạn sẽ chi trả cho cái này bao nhiêu?” Thỏa thuận mà GE nhận được thấp hơn những gì họ kỳ vọng. Kochansky chia sẻ: “điều này hợp lý, bởi vì GE đang cố di chuyển một khối lớn chứng khoán”. Các công ty ít khi có khả năng thỏa thuận được giá chứng khoán cao nhất trong quá trình chốt bán hàng mà cần phải có BlackRock đứng ra quản lý danh mục đầu tư (bán nó dần dần theo thời gian). Kochansky cùng đội ngũ của mình (gồm ba người khác) liền thức ba đêm liên tục (nighter) để mô hình hóa toàn bộ danh mục đầu tư, một quá trình đày ải với rất nhiều cà phê đi kèm. Tuy nhiên, khi công việc hoàn thành, một trải nghiệm kinh ngạc (wow) đã đến: khoảng khắc hệ thống môi giới-kinh doanh (broker-dealer) tích hợp vào trong Aladdin giúp Kochansky nhận ra nền tảng này có khả năng làm được nhiều thứ mà trước đó ông không hình dung ra.

Vào giữa thập niên 90, hệ thống này đã có khả năng tái cân bằng các danh mục đầu tư một cách tự động. Một khi các nhà quản lý danh mục đầu tư (portfolio managers) nắm bắt mức độ rủi ro cùng số lượng cổ phiếu mà họ nắm, họ sẽ tiếp tục tìm kiếm và đầu tư vào các loại chứng khoán khác. Hệ thống Aladdin theo thiết kế giúp điều chỉnh danh mục đầu tư, để cân bằng một cách tự động các rủi ro liên quan – Aladdin có khả năng tương tác với thị trường. Trong những ngày sơ khai giữa thập niên 90 đó, đại đa số các trao đổi mua bán trong địa hạt thu nhập cố định (fixed-income) được dựa trên điện thoại di động, kiểu như mọi người nhấc điện thoại lên và cung cấp kỳ phiếu hai năm (note). Khi quá trình điện khí hóa thị trường (electronification) diễn ra, chúng tôi đã xây dựng được nền tảng công nghệ gắn với thị trường. Năm 1999, BlackRock niêm yết ra công chúng với mức giá 14$/cổ phần. Kochansky cũng liệt kê một số khoảnh khắc đặc biệt khác trong lịch sử của hãng góp phần hiệu chỉnh lại công ty và công nghệ lõi (recalibrated). BlackRock thâu tóm Merrill-Lynch Investment Managers vào năm 2006 đã “đột nhiên” biến hãng trở nên có tính quốc tế và ngập “vốn sở hữu” (equity).

Tiếp sau hai năm sau, khủng hoảng tài chính 2008 biến Aladdin thành nhân tố có ảnh hưởng to lớn đến kinh tế toàn cầu. Trong khi chính phủ đấu tranh để giải quyết cơn đau đầu của thị trường tài chính: làm sao yêu cầu ngân hàng đầu tư giúp xác định giá trị của phần còn lại Wall Street mà không đi kèm mâu thuẫn lợi ích tiềm tàng (Kochansky đề cập điều này theo cung cách ngoại giao). Các chính quyền (không chỉ chính quyền Hoa Kỳ) khi nhìn ra xung quanh để tìm kiếm các tổ chức có khả năng thu thập hiểu biết bên trong của danh mục đầu tư thời khủng hoảng chỉ lập được một danh sách ngắn. Không giống như các ngân hàng đầu tư, BlackRock không mua bán dựa vào vốn của bản thân (own capital). Yếu tố này kết hợp với năng lực phân tích đã khiến BlackRock có một năng lực “phi đối thủ” để sắp xếp khoảng 20 thỏa thuận định vị tài chính quan trọng cần thiết để giữ kinh tế Hoa Kỳ khỏi sụp đổ. Đến năm 2010, tạp chí Vanity Fair chạy tin “BlackRock đã trở thành nhà quản lý hàng đầu cho kế hoạch giải cứu phố Wall của Washington.” Giá cổ phiếu của BlackRock khi đó là 521$.

Mô phỏng nền kinh tế

Mặc dù thế giới đã đổi thay một cách nhanh chóng kể từ khi Kochansky bắt đầu sự nghiệp tại BlackRock vào năm 1992, nhiều tư duy nền (mindsets) được tạo ra vẫn còn thịnh hành ngày nay trong hãng, các nguyên tắc “quản trị” vẫn duy trì như cũ. Cái mà chúng ta ngày nay gọi là Aladdin vào thời điểm đó vẫn chưa có tên gọi cụ thể, chỉ đơn giản là hệ điều hành của BlackRock. Thời điểm năm 1994, khi Kochansky và đội ngũ làm việc 72 tiếng đồng hồ để viết lại Aladdin lần đầu tiên, Aladdin được nỗ lực xây dựng bởi 40 hay 50 con người. Ngày nay, nhóm sản phẩm Aladdin đã có khoảng 1500 đến 2000 người góp sức theo các hình thức khác nhau. Về hạ tầng vật lý, Aladdin chiếm ba trung tâm dữ liệu ở Hoa Kỳ, tất cả đều được sở hữu bởi chính Blackrock thay vì bên thứ ba theo thông lệ. Công ty đang xem xét mở thêm một cặp trung tâm dữ liệu (pair) ở Châu Âu. Rất khó để xác định chính xác đặc điểm/khả năng Aladdin dựa trên số lượng máy tính, nhưng có thể tiếp cận góc nhìn khác: hệ thống này đang tiến hành phân tích rủi ro cho hàng chục triệu chứng khoán. Mỗi chứng khoán độc lập được định giá qua hàng ngàn giả lập Monte Carlo và mỗi giả lập liên quan đến việc tạo một bối cảnh kinh tế (economic scenario). Hệ thống này tiến hành phân tích hàng tỷ tỷ bối cảnh xuyên suốt ngày đêm. Khi công nghệ phát triển thêm nấc nữa, hệ thống dựa trên đám mây (cloud-based) có thể gửi trên “hàng chục tỷ thông điệp” (messages) nhằm phân phối các bảng phân tích trực tiếp đến người dùng và khách hàng.

Mỗi chứng khoán khi được phân tích sẽ đi qua “chu trình kinh tế” (the economy process), cái mà Kochansky mô tả là quá trình định giá dựa trên bối cảnh của điểm dữ liệu “ảnh hưởng kinh tế” (data points) mà BlackRock có thể thu thập (nói cách khác – một bức ảnh thời gian thực về tất cả các thông tin thị trường). Đó là tất cả mọi thứ mà bạn có thể hình dung về thị trường: tỷ lệ Cục ngân khố (Treasury rates), hình dáng của đường cong lợi suất (yield curve), vốn tư nhân (equity), đâu là trạng thái biến động của thị trường (volatility). Như trong trường hợp thế chấp nhà cửa (mortgages), hệ thống quan tâm đến các thông tin: tỷ lệ lạm phát, xu hướng tăng giá nhà (home price appreciation) theo vùng địa lý (zip code). Chúng ta gọi các tất cả các thông số trên là thị trường. Mỗi một chứng khoán trong rổ hàng chục triệu đơn vị được Aladdin phân tích dựa trên hàng trăm ngàn điểm dữ liệu (tạo ra mỗi ngày) theo hàng ngàn cách khác nhau.

Quá lớn để thất bại

Vào tháng 12/2013, Stanley Pignall, người phụ trách mảng tài chính của tờ The Economist, đăng đàn đề cập đến BlackRock “thật ngoài trông đợi khi có một hãng đơn lẻ có khả năng nắm bắt không chỉ bản thân nó, mà còn cả các đối thủ, đồng thời giám sát cả thế giới”. Pignall cho rằng BlackRock không phải là tổ chức “quá lớn để được phép thất bại” (too big to fail) theo cùng cách đề cập đến các ngân hàng. Trong vai trò một hãng quản lý tài sản, BlackRock không tạo ra rủi ro tương tự. Tuy nhiên, sức mạnh cùng kích cỡ to lớn của nền tảng Aladdin khiến một số nhà kinh tế sợ hãi. Lý do là có quá nhiều giá trị/tài sản được quản lý bởi Aladdin, như trường hợp ngân hàng JP Morgan, Deutsche Bank, cùng một vài quỹ đầu tư quốc gia (SWF) lớn nhất thế giới đều sử dụng chung một mô hình của Aladdin. Rủi ro nằm ở việc họ bắt đầu có cùng cách nhìn nhận: kiểu tài sản nào là hấp dẫn hay không hấp dẫn, từ đó tạo ra “bầy đàn” nhà đầu tư (herding). Tương tự như nguyên nhân gây ra khủng hoảng kinh tế 2008: có quá nhiều người cùng tin vào các tổ chức đánh giá tín dụng (credit rating) dẫn đến đổ xô đi mua các sản phẩm liên quan đến bất động sản dưới chuẩn (subprime real estate) ở Mỹ.

Cần nhận thức rõ, bản thân Aladdin không hoàn toàn tiên đoán tương lai. Hệ thống này chỉ cho chúng ta biết mình đang có gì trong danh mục đầu tư chứ không khuyên bạn nên mua gì. Do đó, Kochansky nhận xét: “không có khoản đặt cược tốt hay xấu đối với Aladdin, chỉ có rủi ro ở các mức độ khác nhau.” Các khách hàng doanh nghiệp được cung cấp phiên bản Aladdin tách biệt, giúp dữ liệu của họ chạy trên các máy tính độc lập cùng cơ sở dữ liệu khác biệt. Hai bên cùng đo lường/kết nối mô hình (dial) dựa trên nhìn nhận về thị trường, quan điểm về rủi ro chứ Aladdin không chỉ dẫn cách vận hành doanh nghiệp. Aladdin cũng không phải là hệ thống “quản trị rủi ro” dựa trên dữ liệu lịch sử duy nhất trên thị trường. Mô hình đẳng cấp thế giới của Aladdin không khiến họ thành kẻ độc tôn mà còn có các quái thú khổng lồ khác (behemoths) như MSCI Barra và Bloomberg, cung cấp mô hình phân tích và hệ thống máy tính có thể ảnh hưởng nhiều giá trị/tài sản hơn cả Aladdin. Dù Kochansky thừa nhận 20 nghìn tỷ $ là một con số khổng lồ, trong bộ khung to lớn của thị trường vốn thế giới vẫn tồn tại những mô hình có ảnh hưởng to lớn hơn nhiều.

Ý tưởng một hệ thống máy tính và mô hình tài chính có thể gắn phía dưới giá trị của hầu hết mọi thứ trên thế giới này (những gì có thể đầu tư được) có thể trở nên rất đáng sợ hoặc đáng hoan nghênh (do tính tiện lợi). Nhà làm phim Adam Curtis trong bộ phim Siêu Bình Thường Hóa – HyperNormalisarion đã mô tả Aladdin như một kiểu quyền lực mới mà chúng ta chưa từng nhìn thấy trước đó, có sức mạnh lớn hơn chính trị truyền thống ở một số khía cạnh. Mặt khác, Aladdin có thể trở thành cánh tay vững chắc bảo vệ thị trường trong tương lai nhờ mục tiêu “quản trị rủi ro”. Tuy nhiên, một công nghệ có sức mạnh góp phần tạo dựng “sự ổn định” như Aladdin vẫn chưa thể trở thành nguồn gốc cho sự “Dung Hòa Vĩ Đại” (Great Moderation – một thời kỳ kinh tế bình yên tăng trưởng) mà chủ nghĩa tân tự do (neoliberalism) đang theo đuổi. Aladdin vẫn được nâng cấp thiết kế để ngày càng trở nên quyền lực hơn: đơn vị nghiên cứu trị giá 109 tỷ $ của BlackRock, bộ phận SAE (Systematic Active Equity) đang đầu tư vào trí tuệ nhân tạo, BlackRock cũng tiến hành xây dựng phòng thí nghiệm mới ở California để đưa công nghệ này đi xa hơn. Cho dù tương lai của nền kinh tế và thế giới diễn ra như thế nào thì Aladdin có lẽ là cái tên đầu tiên mà chúng ta cần biết tới

Bài khác về BlackRock: